投资

要点

政策博弈阶段,债市或有波动,关注回调时的加仓机会;策略上,建议票息优先,长端利率偏波段操作。

债市点评:

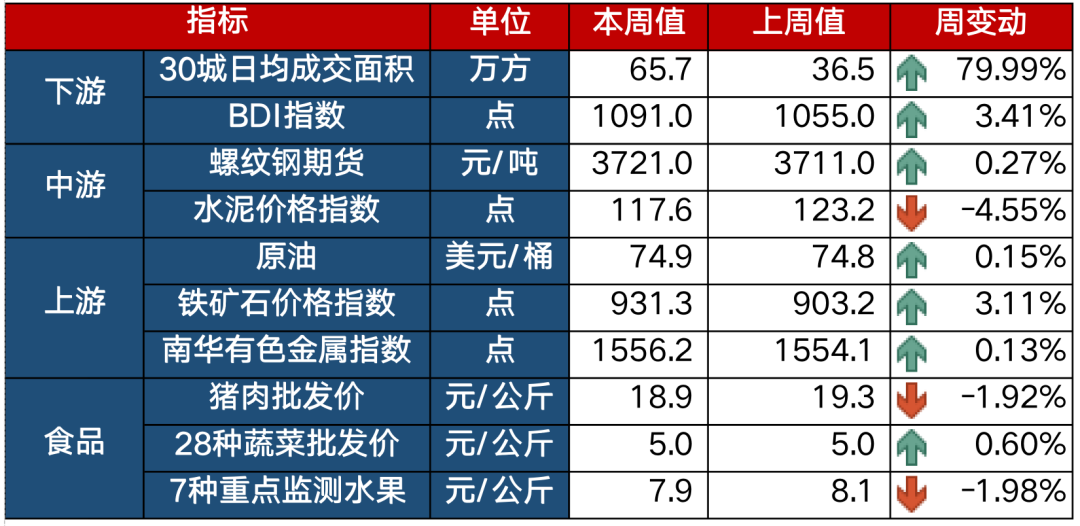

本周逢跨季时点,资金面整体好于预期,债市震荡偏暖。基本面方面,6月官方制造业PMI环比有所改善,但仍处收缩区间,指向经济内生动能不足的格局未改变。微观主体方面,信贷投放放缓,居民部门信用扩张乏力;企业部门中长期贷款保持韧性,但5月BCI企业投资前瞻指数下滑5.5个百分点,表明企业对未来预期仍偏谨慎,主动扩产意愿不强,需关注后续政策。货币政策方面,截至今年3月末,央行推出以科技创新、碳减排以及支持煤炭清洁高效利用为主导的结构性货币政策工具共17项,余额约6.8万亿元;6月30日,央行决定增加支农支小再贷款、再贴现额度2000亿元;后续结构性工具预计将进一步扩容支持生产动能修复,需观察实际投放量。财政方面,通过专项债、贴息等工具扩大财政支出规模,在逆周期调节过程中仍具有发力空间。产业方面,预计将以需求端为主;房地产延续“托而不举”政策基调的概率较大,防风险是重点。从政策制定角度而言,需要平衡短期和长期目标,稳增长的同时,也要促进高质量发展,预计强刺激的概率较小。对应到行情,短期看,政策博弈阶段,投资者风险偏好抬升,债市收益率或有扰动,胜率下降;中期看,政策传导和基本面修复均需要时间,资产荒持续演绎,债市仍由多头思维主导。

一、市场行情回顾

1.资金面

本周(6月26日至6月30日)公开市场净投放7090亿元。其中,7天期逆回购投放规模为11690亿元,到期规模4600亿元。下周(7月3日到7月7日)资金面影响因素方面,政府债净缴款-943亿元;同业存单到期规模1364亿元;逆回购到期11690亿元。

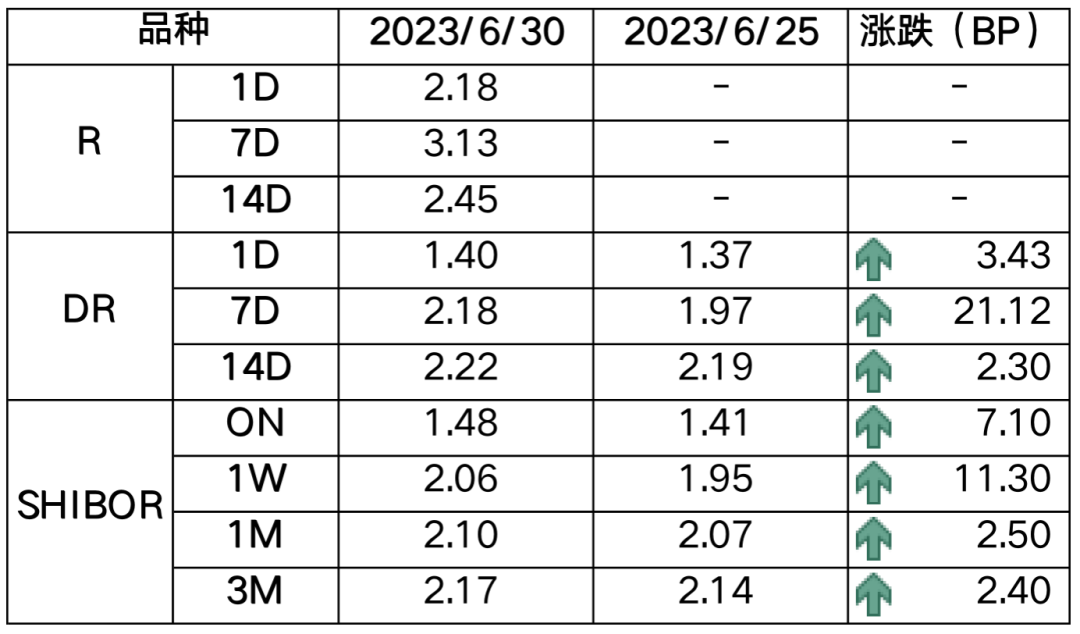

本周跨月资金整体收敛,非银资金偏贵。DR001、DR007、DR014分别为1.40%、2.18%、2.22%,较上周分别变动3.43bp、21.12bp、2.30bp。具体来说,本周DR007运行在1.90-2.18%的区间。回购交易方面,本周银行间质押式回购日均量为6.44万亿元,较上周减少0.56万亿元,其中R001日均量为5.25万亿元,较上周减少0.25万亿元,R001成交量占比为81.5%。

2.债券利率

本周时点跨半年末,资金面整体好于预期,债市震荡偏强。周一,临近半年末,机构多观望资金情况,交易情绪较为谨慎,银行间主要利率债收益率多数上行;10年期国开活跃券230205收益率上行0.6bp,10年期国债活跃券230012收益率上行0.85bp,5年期国开活跃券230203收益率上行1.0bp。周二,风险资产走强压制债市情绪,现券走弱;10年期国开活跃券230205收益率下行0.08bp,10年期国债活跃券230012收益率上行0.05bp,5年期国开活跃券230203收益率收平。周三,资金好转提振短券向好,长债趋稳仍看政策面动向;10年期国开活跃券230205收益率收平,10年期国债活跃券230012收益率下行0.25bp,5年期国开活跃券230203收益率下行1.0bp。周四,资金先紧后松,长端利率先上后下;截至收盘,10年期国开活跃券230205收益率下行0.9bp,10年期国债活跃券230012收益率下行1.5bp,5年期国开活跃券230203收益率下行2bp。周五,6月PMI偏弱,季末资金紧平衡将过,现券走暖;中短券下行2-3bp左右,10年期国开活跃券230205收益率下行1.01bp,10年期国债活跃券230012收益率下行1.5bp。全周来看,10年国债活跃券230012累计下行2.0bp,10年国开活跃券230205累计下行0.9bp。

二、宏观经济观察

● 1-5月份,全国规模以上工业企业实现利润总额26688.9亿元,同比下降18.8%,降幅比1-4月份收窄1.8个百分点;在41个工业大类行业中,14个行业利润总额同比增长,1个行业持平,24个行业下降,2个行业由盈转亏。5月份,规模以上工业企业实现利润总额6358.1亿元,同比下降12.6%。

● 6月官方制造业PMI为49,前值48.8;中国6月官方非制造业PMI为53.2,比上月下降1.3个百分点,仍高于临界点,非制造业今年以来始终保持扩张态势。

● 6月29日国常会审议通过《关于促进家居消费的若干措施》;央行决定增加支农支小再贷款、再贴现额度2000亿元,并在6月30日二季度货币政策委员会上强调“增强政府投资和政策激励的引导作用,有效带动激发民间投资”。

● 美国一季度实际GDP终值上修至2%;5月核心PCE物价指数同比+4.6%(前值+4.7%),预期+4.7%。

三、未来市场展望

本周逢跨季时点,资金面整体好于预期,债市震荡偏暖。基本面方面,6月官方制造业PMI环比上升0.2个百分点有所改善,仍处收缩区间;分规模看,大、中型企业景气度分别上行0.3和1.3个百分点,小型企业景气度继续下行1.5个百分点,指向内生动能不足、不同规模企业景气水平分化的格局仍未改变。微观主体方面,信贷投放放缓;受地产板块影响,居民部门信用扩张乏力;企业部门中长期贷款保持韧性,但5月BCI企业投资前瞻指数下滑5.5个百分点,表明企业对未来预期仍偏谨慎,主动扩产意愿不强,需关注后续政策。结构性工具方面,截至今年3月末,结构性货币政策工具共17项,余额约6.8万亿元;6月30日央行决定增加支农支小再贷款、再贴现额度2000亿元,并在二季度货币政策委员会上强调“增强政府投资和政策激励的引导作用,有效带动激发民间投资”;整体看,后续结构性货币政策预计将进一步扩容支持生产动能的修复,实施效果需关注实际投放量。财政方面,通过专项债、贴息等工具扩大财政支出规模,在逆周期调节过程中仍具有发力空间。产业方面,预计将以需求端为主,6月29日国常会审议通过《关于促进家居消费的若干措施》;房地产延续“托而不举”政策基调的概率较大,本次5年期LPR下调幅度低于预期,表明政策仍具定力,防风险是重点。从政策制定角度而言,需要平衡短期和长期目标,稳增长的同时,也要促进高质量发展,预计强刺激的概率较小。对应到行情,短期看,政策博弈阶段,投资者风险偏好抬升,债市收益率或有扰动;中期看,政策传导和基本面修复均需要时间,资产荒持续演绎,债市仍由多头思维主导。策略上,建议票息优先;长端利率偏波段操作。

四、卖方观点汇总

1.民生固收 6月28日

主要观点:

5月工业企业利润表现略好于预期,主要源于营业收入利润率回升,但内外部需求不足、PPI表现偏弱等约束仍然较为明显。展望下一阶段,预计工业企业利润降幅大概率将继续收窄。但由于外需趋弱背景下出口将继续承压,地产和消费斜率仍在放缓,企业信心尚待进一步加强,因此,工业利润或仍将面临一定压力。

2. 华泰固收 6月28日

主要观点:

(1) 今年弱区域债务置换再次提上日程,区域性举措+局部再融资债置换概率更大,长期以时间换空间,避免引发系统性风险是必然要求。对市场而言,债务置换推进有助于降低城投风险,但具体方案和体量均面临较大变数,谨防中小机构风险外溢和局部区域城投债的估值风险。

(2) 上半年的基本面逻辑不同于往,源于基数效应、消费而非投资驱动、内外需难共振等。社融增速高企的背后是“价跌量增”,资金淤积在金融体系,并形成配债资金。在此背景下,机构行为反而是影响市场的重要且直接因素,比如“大行放贷,小行买债”。下半年基本面核心矛盾待解,政策博弈是当下热点,保险、银行和理财等配置压力仍存。下半年保持对市场的参与度,同时加大交易或波段操作力度。度过半年末时点后,资金面稳定性预计好转,7月下旬关注政策预期差,继续建议持有3、5年利率债+短端信用债+少量二永债组合,超长利率债不缺潜在需求群体,关键是利率水平。

3. 中信固收 6月29日

主要观点:

经测算,7月虽然存在一定的流动性缺口,但更多是季节性因素所致,较往年相比实际上整体偏友好。在机构跨季考核结束后,DR007或在政策利率下方平稳运行。对于债市而言,尽管稳增长政策发力预期会对市场形成一定扰动,但基本面修复进程并非一蹴而就,资金面的相对宽松虽然难以直接催化债市走牛,但可以为后续行情“保驾护航”,预计长债利率中枢仍会回归MLF利率之下,在2.65%到2.75%的区间仍有一定的配置机会。

4. 海通固收 7月2日

主要观点:

基本面的预期差不大。美国加息暂缓,国内政策利率降息落地,5月通胀温和回升、部分经济数据环比改善,货币政策维持稳健宽松,关注稳增长政策加码情况。

利率或先下后上。债市从年初担心负债端到资产荒卷土重来,6月OMO降息打开利率下行空间,机构交易拥挤度抬升、长债&超长债逐渐拥挤,多头情绪释放。展望下半年,建议票息为主、波段为辅,中短久期高等级套息策略或占优,久期水平择机灵活调整。

信用债资产荒或继续演绎。城投债信用下沉建议聚焦优质地区;产业主体利润向下游集中,周期行业等待需求回暖;关注2Y~3Y中高等级二永债的配臵价值;REITs建议关注仓储物流、产业园类扩募导致整体资产估值变动带来的投资机会。

风险提示

本材料非宣传推介材料。投资有风险,请谨慎选择。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩并不预示其未来表现,基金管理人管理的其他产品的业绩也不构成基金业绩表现的保证。投资者在购买基金前应仔细阅读《基金合同》、《招募说明书》及相关公告,做好风险测评,并根据测评结果选择与自身的风险承受能力匹配的基金产品。

申明:内容仅供交流,不构成任何投资建议。投资有风险,入市需谨慎。