市场行情

沪指放量反弹涨1.31%,保险、汽车整车板块领涨,两市成交金额重上万亿

1,三大指数今日集体反弹,沪指全天高开高走,深成指、创业板指午后有所回落。

2,中字头及以保险为首的大金融板块反弹,中国软件、中钢国际双双涨停,新华保险大涨7%,东吴证券、中国太保、浙商银行、中国石油等纷纷大涨。

3,旅游、食品等大消费板块走强,长白山、麦趣尔、人人乐、同庆楼等多股涨停,锦江酒店、中国国航、中国东航、山西汾酒等涨超5%。

4,新能源车产业链集体拉升,众泰汽车、中通客车、赛力斯、金龙汽车、浙江世宝、广东鸿图等多股涨停。

5,下跌方面,游戏等AI应用方向大跌,盛天网络、三七互娱、世纪华通、电魂网络、姚记科技跌停,神州泰岳、掌趣科技、冰川网络跌超10%。

6,个股涨多跌少,今日成交突破1万亿元。截止收盘沪指涨1.31%,深成指涨0.59%,创业板指涨0.6%。

7,主要行业ETF涨跌不一,消费ETF涨近2%,有色金属ETF涨近2%,传媒ETF跌近4%,通信ETF跌超1%。

8,以每日额度余额口径,北向资金截至A股收盘净流入45亿元;以买卖成交额口径,北向资金净买入近27亿元。

(华尔街见闻)

港股爆发!恒生科技指数收涨3.66%

恒生科技盘中一度涨超4%,恒生指数收涨2.06%。港股汽车股今日走高,小鹏汽车大涨超16%,理想汽车、蔚来涨超8%,吉利汽车涨超6%。

(华尔街见闻)

行业动态

上半年103只翻倍股!谢治宇、翟相栋、郑巍山成“擒牛”能手

今年上半年,A股市场持续震荡,但AI、中特估等板块表现亮眼,成为上半年最强主线,也成就了不少翻倍大牛股。

数据显示,截至6月30日,上半年A股市场共出现103只翻倍大牛股,多数为AI产业链个股和“中特估”概念股。谢治宇、郑巍山、翟相栋等知名基金经理成为“擒牛”能手,管理的基金提前埋伏其中,“吃”到全部或部分涨幅,上半年收获靓丽业绩。

(中国证券报)

多措施并举 证监会推动基金境外子公司高质量发展

近日,证监会证券基金机构监管部下发最新一期《机构监管情况通报》。该文件显示,近年来,公募基金管理公司境外子公司(简称“基金境外子公司”) 整体发展稳健,在为全球客户提供资产配置服务、提高中资机构国际竞争力、促进资本市场互联互通等方面发挥了积极作用。基金境外子公司整体发展取得了一定成果,但在品牌效应、核心竞争力、功能发挥上仍有较大提升空间。

对此,证监会将从支持基金公司依法设立境外子公司,鼓励基金境外子公司苦练“内功”和引导境外中资机构加强合作等方面着手,推动基金境外子公司更高质量发展。证监会还提到,公募基金管理公司应坚守行业初心使命,强化对基金境外子公司风险管控,引导基金境外子公司提高发展质效。

(上海证券报·中国证券网)

顶流基金经理难掩落寞!基金“中考”成少数人的AI盛宴 这些百亿基金接连失守

回顾2023年上半年,A股走势跌宕起伏,以人工智能(以下统称“AI”)为代表的题材股异军突起,成为市场最大主线,如申万一级行业中的通信、传媒和计算机上半年涨幅分别高达50.66%、42.75%和27.57%;反观近年来重仓的新能源、医药和消费等板块的基金产品,今年表现持续低迷,均跑输大盘指数。有人欢喜有人愁。一部分基金产品因重仓AI板块一跃成为黑马基金,坚守新能源、医药和消费等赛道的基金却损失惨重。

摩根士丹利基金王大鹏管理的大摩沪港深精选,今年以来净值下跌了27.34%,是主动权益类基金中亏损幅度最大的产品。该基金前十大重仓股均为医药股,属于医药主题基金。不少业绩亏损严重的基金多押注单一赛道,这一现象在百亿基金中十分常见。如中欧基金葛兰管理的中欧医疗创新A以-20.41%的收益垫底,该基金今年一季度前十大重仓股清一色为医药股,重仓股占该基金净值比重为57.96%;钟情于消费和医药行业的刘彦春,其管理的2只百亿级基金——景顺长城新兴成长A、景顺长城鼎益A,年内收益分别为-14.97%和-14.93%。事实上,上述3只百亿级基金均已连续3年亏损。

(券商中国)

活久见!基金清盘得靠“帮忙资金” 什么情况?

“万基”时代,主动清盘的迷你基金越来越多。但由于基金份额持有人大会(下称“持有人大会”)的存在,迷你基金要在召开持有人大会前引入“帮忙资金”来满足“50%以上份额参与投票、投赞成票比例要超过2/3”这一要求。然而,不同于基金公司和机构投资者的“共谋”,大多中小投资者却不知道持有人制度的存在。

因这些“逆向选择”行为的存在,业内人士质疑,持有人大会设立的初衷是为了保护基民利益,但因流程复杂,很可能会为基金市场的新陈代谢带来阻碍。要改善这一状况,可引入专业的第三方来代表分散的基金持有人去表达集体行动意愿,或借鉴成熟的发达市场的投票制度做法。《基金法》未来的进一步完善,需对此加以考虑。

(券商中国)

发力供给侧改革 权益类基金仍是新发市场“主角”

虽然今年以来基金发行陷入低迷,但基金公司在权益类基金布局上依然坚定。今年上半年,新申报权益类基金数量444只,占全部新申报基金比例达54%,意味着权益类基金仍是未来新基金发行的主力军。

多位业内人士表示,近年来监管层大力推动权益类基金发展,基金公司也发力供给侧改革,在市场低位布局权益类基金,有利于发挥专业投资机构价值,在股市低位建仓更容易把握投资机会,也体现了基金公司的责任感。他们建议,通过提升客户盈利水平,树立长期投资、逆向投资理念等,不断提升客户体验,在市场低位倡导投资者积极配置权益类资产。

(中国基金报)

上半年基金清盘136只 权益类产品占七成

2023年上半年收官,公募基金清盘数据新鲜出炉。今年前6个月,有136只基金清盘,权益类基金占七成。

多位业内人士表示,在“万基时代”,基金公司应更加聚焦市场变化和投资者需求,布局有特色、定位明确的产品,建立基金产品体系动态优化机制,通过“优胜劣汰”,优化产品线资源配置。

(中国基金报)

增聘基金经理成常态 25%的基金由多人共管

上半年几乎每天都有基金增聘基金经理。基金经理越来越多,结果就是多名基金经理共管一只基金。根据记者的不完全统计,目前有超过2800只基金(仅统计主代码)由两位或两位以上基金经理共同管理,占比约25.55%。换言之,全市场有超过四分之一的基金采取“共管”模式。

(中国基金报)

次新“夭折”拷问产品竞争力 基金摆脱清盘困境须自救

今年以来,公募基金迎来一轮清盘潮,逾300只基金发布触发清盘风险提示公告,136只基金已宣告清盘。其中,股票型基金、混合型基金罕见成为清盘的重灾区。面对清盘危机,有基金公司主动清理“僵尸基金”,顺利进入清盘和清算程序,也有基金公司保壳意愿强烈,多次在清盘边缘挣扎。

多只次新基金在诞生不久就遭遇规模困境,面临“夭折”风险。在业内人士看来,这背后是部分基金公司产品设计同质化,管理和运营能力欠缺的问题。不过,加速出清是行业转向高质量发展阶段的正常现象,除了主动清理僵尸基金外,基金公司应在产品设计、策略开发、持营宣传、费率结构等方面共同发力,提升产品竞争力,避免大面积走向清盘命运。

(中国证券报-中证网)

明星基金经理加仓超跌成长股 做多意愿增强

近期,A股持续震荡,市场来到了性价比较高的底部区间,也吸引了不少基金低位加仓、捡拾筹码。据Wind数据统计,近一个月来,权益类基金整体出现了明显的仓位提升,部分仍处于建仓期的新基金动作尤为明显。与此同时,多位明星基金经理也在近期动作频频,通过定增等方式低位抢筹、逆市加仓,一定程度上体现出基金经理做多意愿增强。

在这轮加仓中,化工材料、新能源、半导体等超跌成长板块的细分行业龙头备受青睐。部分基金经理也在接受采访时表示,当前部分上市公司的未来2-3年成长性和隐含回报率都比较有吸引力,自己会保持较高水平的股票仓位。

(证券时报)

频见挂牌转让却迟迟无人接手中小基金公司股权受冷落

中小基金公司股权受到资本的冷落。上海证券报记者梳理发现,部分中小基金公司挂牌转让的股权,迟迟无人接手。在业内人士看来,经过前几年的高速发展,当前公募行业进入发展整固期,同时行业集中度持续提升,在激烈的竞争中,中小基金公司如果无法建立差异化竞争优势,很难在资产管理市场上分到一杯羹。

(上海证券报)

基金经理离职潮加剧 “公奔公”成优先选项

今年以来,公募基金经理离职潮进一步加剧,数量创近年来同期新高。Wind数据显示,截至7月2日,今年以来已有148名公募基金经理离职。

长期以来,“公奔私”是常见的基金经理“跳槽”去向,但今年“公奔私”现象大幅减少,大多数系“公奔公”。基金人士表示,“公奔私”减少的主要原因是低迷的行情降低了主观私募的吸引力,选择“公奔公”的多为从中小型往大型公募平台发展。在离职潮中有不少是因为业绩不好而离职的,抱着“换个东家从头再来”的心态。

(中证网)

百亿私募“船大难掉头”中小私募优势渐显

近日,知名百亿私募东方港湾、林园投资因旗下产品亏损引发市场热议,而部分中小私募产品的业绩表现相对突出。

业内人士表示,当前在市场板块轮动加速的背景下,百亿私募部分产品因规模较大,持仓难以做出调整,而部分中小私募则因得益于产品规模较小,便于随市场动向而动,叠加使用小众策略,操作优势明显。

(中国证券报-中证网)

人事变动

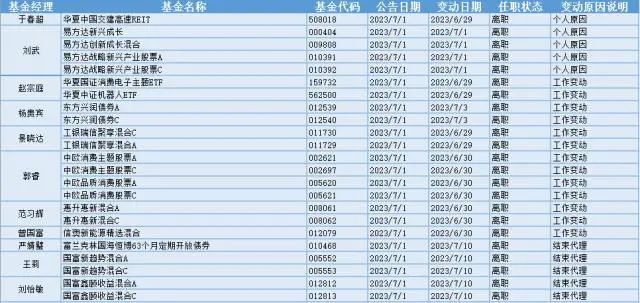

29位基金经理发生任职变动

今天(7.3)有23只基金产品发布基金经理离职公告,从变动原因上来看,有2位基金经理是由于个人原因而从管理的5只基金产品中离职,有6位基金经理是由于工作变动而从管理的13只基金产品中离职,另外还有3位基金经理结束代理而导致5只基金产品发生变动。

(巨灵财经)